ビットコイン(BTC)の今後は?【最新AI予想】短期・中期・10年後の見通しと将来性を徹底解説!

2026.02.05

ビットコイン(BTC)を前にした時、私たちの頭には常に2つの大きな問いが浮かびます。一つは、直近のトレードや買い場判断に必要な「短期〜中期の見通し」。もう一つは、資産を預けるに値するかを問う「10年後、未来への不安と期待」です。

この2つはどちらが欠けてもいけません。足元の波を乗りこなす「戦術」と、将来の成長を信じ抜く「戦略」。本記事では、その両方を徹底的に深掘りします。

現在価格や直近の変動要因(ETF・金融政策)といった現実的な分析から、最新AIが弾き出した「2030年までの価格予想」まで。あなたの投資判断に必要な全タイムラインの情報を網羅して解説します。

免責事項(投資助言ではありません)|本記事の読み方

本記事は、ビットコイン(BTC)に関する情報提供を目的としたものであり、特定の銘柄の売買・投資行動を推奨するものではありません。暗号資産は価格変動が非常に大きく、短期間で大きな損失が発生する可能性があります。投資判断は必ずご自身の責任で行い、必要に応じて専門家へご相談ください。

また、記事内で扱う価格予測(2週間の見通し/AI予想/金融機関・有識者見通し)は、将来の価格を保証するものではありません。「当たる/外れる」ではなく、想定レンジと前提条件(何が起きたら強気・弱気に傾くか)を整理する材料として活用してください。

この記事でわかること

- 本記事でいう「短期・中期・10年後」の定義

- 短期:数週間〜数か月

- 中期:1〜2年(2027年〜2028年目安)

- 10年後:2035〜2036年目安

【結論】ビットコインの今後はどうなる?短期・中期・10年後の見通し

ビットコイン(BTC)は「制度化(ETF・規制整備)」が進む一方で、短期は金利・ドルとETFの資金フロー次第で上下しやすい局面が続きます。

- 短期:価格は「金利・ドル・ETF資金フロー」で振れやすい。重要なのは“上げ下げの理由”を3つに絞って追うこと。

- 中期:焦点は価格そのものより、ETFの定着・規制/税制の明確化・買い手の裾野拡大が進むか。

- 10年後:供給が増えにくい設計は追い風になり得る一方、規制・信用不安・技術/セキュリティが下振れ要因。

短期(数週間〜数ヵ月)の見通し

現在のような利下げ局面では、一般に資金循環が改善しやすく、リスク資産への資金流入が意識されます。 そのため中長期では、インフレヘッジや分散投資先としてビットコイン(BTC)への需要が高まりやすいという見方がベースになります。

一般的に短期のビットコイン(BTC)は、株式などと同様に「金利・ドル・リスク選好」の影響を受けやすく、米国のインフレ指標やFOMC(米連邦公開市場委員会)の発信で利下げ観測が揺れると、相場も上下しやすくなります。 米国の金融政策サプライズが資産価格に影響することは実証研究でも整理されており、BTCもFOMC前後で反応し得ることが示されています。 特に相場が荒れる局面では、その影響が出やすい傾向があります。

また、米国の現物ビットコインETF経由の資金流入・流出は短期需給を動かすため、日次フローの確認が実務的です。 なお米証券取引委員会(SEC)は、現物ビットコインETFの承認はビットコイン自体を「承認・推奨」するものではなく、関連リスクへの注意を促しています。

-

上がりやすい条件:

- 利下げ観測が強まり、実質金利が低下すると(=非金利資産が相対的に買われやすくなります)。

- 米国の現物ビットコインETF(上場投資信託)への資金流入が増加すると(需給面の追い風になります)。

- 過度なレバレッジが解消され、清算(ロスカット)の連鎖が落ち着くと買い戻しが入りやすいです。

-

下がりやすい条件:

- インフレ指標などで利下げ期待が後退し、金利・ドルが反発すると(リスクオフになりやすいです)。

- ETFの資金フローが鈍化/流出に転じると(短期需給が悪化しやすいです)。

- 先物・無期限契約で清算が連鎖すると、下落が加速しやすいです(ボラティリティ局面の典型です)。

【短期:1週間】さらに詳細なビットコインマーケットの分析と予想

《毎週更新》最新ビットコイン短期予想|今週のビットコイン

中期(2027年〜2028年目安)の見通し

中期(2026年〜2027年目安)の「ビットコイン今後」を考えるうえでは、価格そのものよりも 制度の整備と買い手の広がり(ETF/金融機関での採用)が進むかが重要なポイントになります。 普及と制度化が進めば追い風になり得ますが、規制や信用不安などの下振れ要因にも注意が必要です。

米国では現物ビットコインETF(ETPを含む)が「伝統的な口座・運用枠でBTCにアクセスできる入口」として機能しやすく、 資金流入が続く局面では需給面の支えになり得ます。一方で、日次フローはプラスにもマイナスにも振れ得るため、 「流入が続いているのか/流出に転じたのか」を定点観測するのが実務的です。

日本については、暗号資産を「金融商品」としてどう位置づけるか、取引ルールや投資家保護をどう整えるか、税制をどうするか等の議論が進むほど、 国内の参加ハードル(不確実性/手続き負担)が下がり、中期的には市場環境の改善につながる可能性があります(ただし、制度改正の時期や内容は確定しません)。

需給面では、半減期によって新規供給ペースが段階的に落ちる構造があります。ただし「供給ショックがいつ価格に反映されるか」は、 ETFフローやマクロ環境、リスクオフ局面の有無なども絡むため、時期を断定しない前提で見ておくのが安全です。

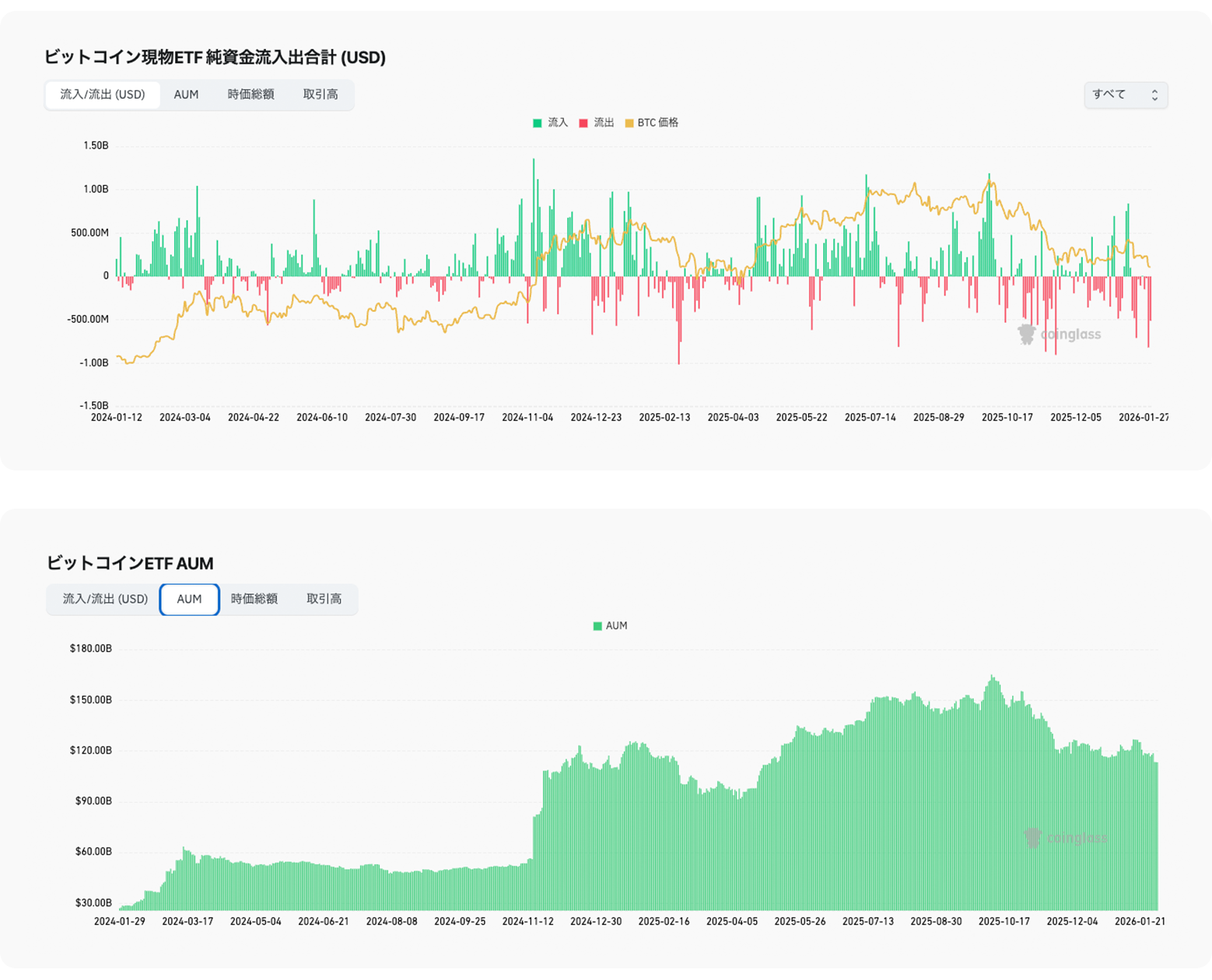

下のグラフは、米国のビットコイン現物ETF(スポットETF)全体について、日次の純資金フロー(上段)と運用資産残高(AUM)(下段)を示したものです。

上段の棒グラフは、緑が流入(買い需要)、赤が流出(売り・解約)を表し、オレンジ線はBTC価格の推移です。短期的にはフローがプラス・マイナス双方に振れやすく、連続的な流入が続く局面では需給面の支えになり得る一方、流出が増える局面では価格の上値が重くなりやすい点が読み取れます。

下段はETF全体の運用資産残高(AUM)で、ETF市場にどれだけ資金が“滞留”しているかといった規模感を示します。運用資産残高は、①純資金流入の積み上げに加え、②BTC価格変動(保有BTCの時価)の影響でも増減するため、短期判断では「フロー」、中期の浸透度判断では「運用資産残高」を併せて確認するのが実務的です。すなわち、運用資産残高が拡大基調で推移するか、またフローが流入超過を維持できるかが、中期(2026〜2027年目安)の「買い手の広がり(ETF経由の需要)」を測る定点観測指標になります。

参考|最新のBTC現物ETF日次資金流入・流出データとチャート|coinglass.com

- 注目材料:

- 米国:現物ETFの普及(資金流入・商品ラインナップ拡大・金融機関での採用)

- 日本:暗号資産を「金融商品」と位置づける議論や、税制(申告分離課税20%案など)

- 需給:半減期で新規供給ペースが低下する構造

《出典》

米国の現物ビットコインETP(ETF等)の承認・整理|Congressional Research Service (CRS)

10年後(2035〜)の見通し

10年後(2035年以降)のビットコインは、「供給の増え方がゆっくりになる設計」と「普及・制度化の進み具合」で方向感が決まりやすいと考えられます。 上振れのカギは、ETFなど規制下の商品を通じて、機関投資家やアドバイザー経由の買い手が増えるかどうか。いっぽうで下振れ要因として、規制強化・税制変更・信用不安などが起きた局面では、値動きが荒くなりやすい点に注意が必要です。

ビットコインは、発行上限が2,100万BTCと決まっており、新しく増える量(ブロック報酬)は時間とともに減っていく仕組みです。

2026年1月時点では、上限2,100万BTCのうち約95%がすでに発行済みです。つまり、これから市場に出てくる“新しいBTC”は、長い目で見るとだんだん少なくなります。

次の半減期(2028年予定)が来ると、新しく増える量はほぼ半分になります。言い換えると、毎日市場に出てくる“新品のBTC”が、さらに少なくなります。

もし今後、制度やルールが整い、ETFや金融機関を通じて買いやすくなり、利用シーン(投資・保管・決済・担保など)も広がるなら、 市場は次のような状態になりやすくなります。

- 買える入口が増える:証券口座や金融サービス経由でアクセスしやすくなり、参加者が広がる

- 価格を動かす要因が変わる:新規発行の増減よりも、資金が入る/出る(流入・流出)の影響が大きくなる

- 動きが落ち着く可能性もあるが、下げも速くなり得る:資金流入が続けば下支えになりやすい一方、流出に転じると下落も早くなり得る

一方で、「供給が減る」「制度が整う」「需要が増える」という前提が崩れるとしたら、次のような出来事が大きな打撃になり得ます。

- 規制ショック:主要国で急にルールが厳しくなり、取引・保管・送金のハードルが上がって入口が細る

- 大手サービスの信用事故:取引所や保管業者、関連サービスで大規模な流出・破綻が起きる

- 技術・セキュリティの重大問題:ネットワークの重大障害や深刻な脆弱性で「安全に使えるのか」が疑われる

- 世界的なリスクオフ:金融危機などでリスク資産から資金が一斉に引き揚げられ、ETFなども流出に傾きやすい

- 税務・報告ルールの急変:申告や報告の負担が増え、個人や事業者の利用が伸びにくくなる

- 上振れ要因:

- 供給上限(最大2,100万BTC)と半減期による希少性が中長期テーマとして機能

- ETFなど規制下の商品を通じた機関投資家・アドバイザー経由の需要拡大

- 下振れ要因:

- 規制強化・税制の逆風(国/地域で方針が変わるリスク)

- 市場が成熟してもボラティリティが残り得る点(当局も「投機的・変動が大きい」と注意喚起)

※本記事は情報提供を目的としたもので、特定の投資行動を推奨するものではありません。

《出典》

What Happens to Bitcoin After All 21 Million Are Mined?|Investopedia

【最新AI予想】今後10年のビットコイン価格。

10年前と比較すると、ビットコイン(BTC)の価格は数百倍と大きく上昇しています。続いて気になるのが、ビットコイン(BTC)の今後10年間の価格推移です。また、ビットコインは仮想通貨(暗号資産)全体の59.01%(2026年1月 tradingview)の価値を占めています。ビットコイン(BTC)の10年後を予測することは、すべて仮想通貨(暗号資産)の10年後の価格推移を予測する上でも基準となります。

ビットコイン(BTC)の10年後の価格は、どう予想されているのでしょうか?まずは最新のAI予想を見ていきましょう。

AIによる今後10年の長期予測

AI予想モデル①|PricePrediction|2026.2.2 更新

| 年 | 最低予想 | 平均予想 | 最高予想 |

|---|---|---|---|

| 2026 | ¥16,472,790 | ¥17,066,070 | ¥19,379,862 |

| 2027 | ¥23,231,238 | ¥24,084,542 | ¥28,910,658 |

| 2028 | ¥34,477,757 | ¥35,681,930 | ¥41,299,704 |

| 2029 | ¥50,414,895 | ¥51,842,166 | ¥60,689,454 |

| 2030 | ¥74,724,698 | ¥76,798,397 | ¥89,417,802 |

| 2031 | ¥104,531,919 | ¥108,371,862 | ¥129,765,632 |

| 2032 | ¥151,589,684 | ¥155,924,645 | ¥184,289,454 |

| 2033 | ¥215,948,976 | ¥222,185,987 | ¥258,665,445 |

| 2034 | ¥321,229,293 | ¥332,338,616 | ¥380,130,255 |

| 2035 | ¥460,319,463 | ¥473,612,952 | ¥546,893,075 |

※(2026年2月2日時点の為替レート(1ドル=154.5円)で計算)

Data by:PricePrediction|https://priceprediction.net/ja/price-prediction/bitcoin

AI予想モデル②|DigitalCoinPrice 2026-2033|2026.2.2 更新

| 年 | 最低予想 | 平均予想 | 最高予想 |

|---|---|---|---|

| 2026 | ¥14,044,972 | ¥14,339,533 | ¥14,634,093 |

| 2027 | ¥15,337,495 | ¥16,047,441 | ¥16,757,387 |

| 2028 | ¥20,364,886 | ¥21,077,687 | ¥21,790,488 |

| 2029 | ¥27,611,789 | ¥28,420,836 | ¥29,229,883 |

| 2030 | ¥35,985,627 | ¥36,469,713 | ¥36,953,797 |

| 2031 | ¥40,972,952 | ¥41,164,002 | ¥41,355,054 |

| 2032 | ¥45,198,156 | ¥45,198,156 | ¥45,198,156 |

| 2033 | ¥44,500,465 | ¥44,500,465 | ¥44,500,465 |

※(2026年2月2日時点の為替レート(1ドル=154.5円)で計算)

Data by:DigitalCoinPrice|https://digitalcoinprice.com/forecast/bitcoin

月日が経つにつれ、ビットコイン(BTC)の価格は上昇すると予想しています。10年後の2035年の最高価格の予想はPricePredictionが円換算で1BTCが約5.4億円、DigitalCoinPriceは8年後の予測となりますが約4400万円です。

PricePrediction

PricePrediction.netは多くの専門家を抱え、長期・短期共にディープラーニングAIによるビットコイン価格のテクニカル分析を発表している

DigitalCoinPrice

DigitalCoinPriceは2017年以来、仮想通貨(暗号資産)情報サイトとして信頼できるブランドなっています。価格予測は様々なインジケータやオシレータをAIを使って分析しています。

その他のAIモデルの予想も見ていきましょう。Coin Price Forecastは少し予想のフォーマットが異なり、各年の6月末と年末の予想価格を公開しています。

AI予想モデル③|Coin Price Forecast|2026.2.2 更新

| 6月末価格 | 年末価格 | |

|---|---|---|

| 2026 | ¥15,815,238 | ¥16,550,813 |

| 2027 | ¥16,473,872 | ¥16,539,380 |

| 2028 | ¥19,018,023 | ¥21,300,297 |

| 2029 | ¥19,422,504 | ¥21,607,598 |

| 2030 | ¥23,768,435 | ¥23,072,721 |

| 2031 | ¥22,011,615 | ¥22,842,980 |

| 2032 | ¥24,424,442 | ¥25,994,625 |

| 2033 | ¥27,554,303 | ¥26,004,359 |

| 2034 | ¥27,102,545 | ¥28,457,664 |

| 2035 | ¥29,805,677 | ¥31,146,891 |

※(2026年2月2日時点の為替レート(1ドル=154.5円)で計算)

Data by:Coin Price Forecast|https://coinpriceforecast.com/bitcoin-forecast-2020-2025-2030

Coin Price Forecast

2026年から2035年までの長期にわたる暗号資産、株式、商品の価格予測を提供するウェブサービスです。自己学習技術やディープラーニング技術を用いて、時系列データ、ニュース、規制活動、市場の流動性といった多様な要素を分析し、予測精度の向上を図っています。さらに、独自のトレンド分析により、市場の大きな波動やサイクルを捉えたダイナミックな価格変動の予測が可能となっている点も大きな特徴です。。

AIによるビットコイン予測の特徴と注意点

各社のAIごとに考慮している要素パラメータの数や重みが異なる為に、価格予想に大きな幅はあるものの、現在の価格より大きく上昇しているのがAIによるビットコイン(BTC)予測の特徴です。

AIによるビットコイン予測を活用する上での特徴と注意点

AI予測の最大の特徴は、大量のデータを高速で処理し、複雑なパターンや関係性を把握することができる点です。機械学習モデルは市場のトレンド、取引量、外部イベントなど多岐にわたる要因を考慮し、予測を行います。

しかし、AI予測には注意点も存在します。ビットコイン市場は非常に変動が激しく、予期せぬイベントが価格に大きな影響を与えることがあります。そのため、AIモデルも過去のデータに基づいて予測を行うため、未知のイベントに対しては対応が難しいことがあります。

また、AI予測はあくまで予測であり、100%の確実性を持っているわけではありません。投資家はAIの予測を一つの参考情報として利用し、他の分析手法と併用しながら総合的な判断を下すことが重要です。

投資の世界では、「過去の成績が将来の成績を保証するものではない」とよく言われます。AIによるビットコイン予測も同様に捉えるべきであり、投資判断の一助として利用することが望ましいです。

※本記事は情報提供を目的としており、特定の投資行動を推奨するものではありません。

有識者・金融機関はどう見る?10年後(2035年前後)のビットコイン将来価格

2026年のスタート地点から「10年後(2035年前後)のビットコイン将来価格」を考えるときは、強気シナリオだけでなく、 下振れリスク(規制、流動性収縮、需要鈍化、技術・運用コスト)まで含めて整理しておくことが欠かせません。 とくに、有識者(投資家・アナリストなど)や銀行・運用会社は、重視するデータや前提(流動性/需給/制度化/実需)が異なるため、 同じBTCでも見立てが大きく分かれます。

有識者によるビットコイン予測:強気派

アーサー・ヘイズ(BitMEX共同創業者/投資家)

価格ターゲット(発言): (過去の発言)2025年末:最大25万ドル/2028年:100万ドル

ヘイズ氏は、短期〜中期のBTCを「供給上限」だけで説明するのではなく、流動性(金融環境)を主要ドライバーとして語ることが多いです。 たとえば、市場に資金が回りやすい局面ではリスク資産全体が追い風になり、BTCにも買いが入りやすい、という整理です。

そのうえで、「資金が増えるか/引くか」が先に立つという立て付けから、強気の数値目標(25万ドル→100万ドル)を提示しています。 ただし、こうした目標値は前提条件(金融政策・需給・投資家心理)が崩れると大きく修正される点には注意が必要です。

- ロジック①:資金が逃げる先の条件…「国境を越えて運べる/保管に第三者を要しにくい」資産ほど、有事や規制強化の局面で選好されやすい(=BTCの“移動性”)。

- ロジック②:実質金利と価値保存…名目リターンがインフレに負けやすい環境では、“価値保存”の代替先に資金が向かうという見方。

- ロジック③:流入額と市場の薄さ(非線形)…大きな資金が一斉に流入すると、需給の歪みで価格が加速しやすい、という前提。

「(前提条件が揃えば)2025年末までに25万ドル超になり得る」趣旨|Cointelegraph

「2028年に100万ドル」に関する発言(Token2049でのコメントとして)|The Block

ティム・ドレイパー(著名投資家)

価格ターゲット(発言): 25万ドル(到達時期は複数回見直し)

ドレイパー氏は、BTCの強気材料として語られやすい“供給の伸びが抑えられる構造(半減期など)”と、 利用・採用の拡大によるネットワーク効果を前提に、価格上昇余地を主張する文脈が多いです。 また、過去に示した到達時期が後ろ倒しになった点も含め、「目標値は固定でも、時期は状況次第でズレる」タイプの発言として受け止めるのが現実的です。

- ロジック①:供給サイドは機械的に絞られる…半減期は“イベント”というより、ブロック報酬という仕組み上の供給調整。

- ロジック②:需要は段階的に増え得る…投資商品・決済・送金などの選択肢拡大で、買い手の母数が増えるという見方。

- ロジック③:ネットワーク効果…利用者・受け入れ先が増えるほど「使える場」が増え、需要の粘着性が高まる、という期待。

到達時期を後ろ倒ししつつ「予測は維持」とする趣旨|CoinDesk JAPAN

ジャック・ドーシー(Block CEO/元Twitter CEO)

価格ターゲット(発言): 2030年までに100万ドル超の可能性

根拠ロジック(要点): ドーシー氏は、価格そのものよりも、BTCを支えるオープンな“協働エコシステム”に価値があるという立場を取りつつ、 普及が積み上がれば結果として大きな価格到達もあり得る、という語り方をしています。

- ロジック①:世界規模の“標準”になる賭け…国境を越える決済・送金の摩擦が下がれば採用が進む、という前提。

- ロジック②:プロトコルとしての継続性…企業や国家ではなく「プロトコル」に価値が蓄積される、という見方。

- ロジック③:価値保存+決済の両面…“保有資産”だけでなく、決済インフラの発展が需要の裾野を広げるという期待。

「2030年までに少なくとも100万ドル」趣旨|CoinDesk

有識者によるビットコイン予測:慎重派

ユージン・ファーマ(ノーベル経済学賞・金融経済学者)

ファーマ氏は、ビットコインは「実質価値(購買力)が大きく変動しすぎるため、交換媒体(通貨)として信頼できず、長期的に生き残りにくい」 という問題提起をしています。そのうえで「10年以内に価値がゼロに近づく確率は非常に高い」と述べ、 もし崩れずに存続するなら既存の貨幣理論の再検討が必要になる、という趣旨の発言も紹介されています。

- “いくら”の見立て:長期的には「価値がゼロ(=0)に収れんする可能性が高い」という主張

- 根拠(主張の骨子):キャッシュフローがなく、価値の安定メカニズムが弱い/「通貨」として成立する条件が厳しい、という問題提起

Capitalisn’t(Chicago Booth Review)での議論紹介|Chicago Booth Review

ヌリエル・ルービニ(NYU教授・マクロ経済学者)

ルービニ氏は、暗号資産市場を「投機や不正の温床」とみなしやすく、価格は実体価値に裏付けられた通貨というより、投機や市場構造に左右されやすいと主張してきました。 また、取引処理のスケールやエネルギー消費などの観点から、通貨や価値保存手段としての適合性に懐疑的な立場を繰り返し示しています。

- “いくら”の見立て:(当時の議論として)市場が健全でなければ「見かけの価格は歪む」と主張

- 根拠(主張の骨子):市場の未成熟さ・不正/操作の懸念、実需より投機が先行しやすい点を強く問題視

米上院銀行委員会 公聴会提出書面(一次情報)|Roubini Testimony

インタビュー報道(参考)|Yahoo Finance(Bloomberg映像)

ウォーレン・バフェット(投資家・バークシャー・ハサウェイ)

バフェット氏はビットコインに一貫して否定的で、「それ自体が利息・配当・キャッシュフローを生まず、本質的価値の裏付けが乏しい」という観点から、 投資というより投機に近い、と語ってきました。過去の年次総会では、ビットコインを強い言葉で評した発言や、 「仮に世界中のビットコインを提示されても受け取らない」といった趣旨の発言が報じられています。

- “いくら”の見立て:価値評価は限りなくゼロ寄りという姿勢

- 根拠(主張の骨子):“生み出す力(キャッシュフロー)”がない/保有しても価値を生まない、という価値観

「rat poison squared」とする趣旨(2018年年次総会)|CoinDesk

ジェイミー・ダイモン(JPMorgan Chase CEO)

ダイモン氏のスタンスを端的に言うと、ビットコインそのものには今も懐疑的である一方、 顧客ニーズと制度整備を前提に「取引機会は提供する」という整理です。 2025年5月19日の投資家向けイベントでは、顧客には購入を認めるが、同行としてはカストディ(保管)はしない方針を明確にしたと報じられています。

つまり「自分はファンではない」が、「顧客が選ぶ権利は尊重する」という線引きで、銀行としての実務対応を進める——という位置づけです。

- “いくら”の見立て:明確な価格目標は示さず、価値そのものに強い懐疑

- 根拠(主張の骨子):不正・犯罪利用や過度な投機、規制リスクを重視し、資産価値の裏付けに懐疑的

※上記は有識者の見解整理であり、将来価格を保証するものではありません。投資判断はご自身の責任で行ってください。

金融機関(銀行・運用会社)によるビットコイン予測

Standard Chartered(英・大手銀行)

Standard Charteredは長期の上昇シナリオを維持しつつも、近年は「短中期の勢い(ETFフローや企業需要など)」を重視して見通しを調整しています。 報道では、2026年末15万ドル、長期では2030年に50万ドルといった水準が示されています。

- “いくら”の見立て:「2026年末:$150,000」「2030年:$500,000」

- 根拠(主張の骨子):短期は需要の鈍化(ETFフローや企業側需要など)を重視しつつ、長期は制度化・機関マネーの拡大がドライバーになり得る、という整理

JPMorgan(米・大手銀行)

JPMorganは「強気ターゲット」というより、モデルに基づく“フェアバリュー(見立て)”として 今後6〜12カ月で17万ドルといった水準が報じられています。 断定的な“予言”ではなく、前提条件付きの推計として捉えるのが適切です。

- “いくら”の見立て:「(モデル上の)$170,000」

- 根拠(主張の骨子):金(ゴールド)との相対評価など、バリュエーション観点の試算として提示されるタイプ

BlackRock(米・世界最大級の資産運用会社)

BlackRockは「将来価格ターゲット」よりも、ポートフォリオ上の扱い(配分)でスタンスが見えやすいタイプです。 報道では、モデルポートフォリオでビットコインETF(IBIT)を1%〜2%程度配分する考え方が紹介されています。

- “いくら”の見立て:明確な価格目標は示さず(代わりに「配分レンジ」で示す)

- 根拠(主張の骨子):「上振れ余地はあるが変動も大きい」という前提のもと、組入れは小さく(上限を設ける)というリスク管理発想

ARK Invest(米・資産運用会社)

ARK Investは、ビットコインを長期の成長テーマとして捉える代表格です。 公式の評価モデルでは、2030年に向けて複数シナリオ(ベース/強気など)を提示しており、 強気ケースでは150万ドル規模が示されています(前提条件付き)。

- “いくら”の見立て:「2030年:$1.5M(150万ドル)(強気ケース)」

- 根拠(主張の骨子):採用拡大(機関投資家・個人・金融プロダクト経由)を前提に、長期の需要増を重視

ビットコイン(BTC)の現在価格と直近の値動き

ビットコイン現在価格

[BTC / USD]69,280 ドル

[BTC / JPY]10,651,742 円

2026/02/15 04:22更新

Data by CoinGecko

短期的な値動きが起きる3つの主な理由

短期のBTCは「材料で動く」というより、資金の流れと市場のポジションに反応して動きやすいのが特徴です。 とくに次の3つは、数日〜数週間単位の上げ下げを作りやすい代表要因なので、ニュースを追う前にここだけ押さえておくと相場の理解が一気にラクになります。

- 金利・ドルの影響:金利が上がる(利下げ期待が後退する)局面では、BTCを含むリスク資産が売られやすくなります。

- ETFなど「制度化マネー」の流入出:現物ETFを通じた資金フローが増えると需給面で追い風になり、逆に鈍化・流出は短期の重しになり得ます。

- レバレッジの巻き戻し:相場が急に動くと強制決済(清算)が連鎖し、短期間で上げ下げが大きくなることがあります。

円建て(BTC/JPY)の見方:ドル建て+為替で動く

- BTCは世界的にはドル建てで価格が形成されやすく、円建ては「BTC/USD × USD/JPY」の影響を強く受けます。

- そのため、BTCが横ばいでも、円安が進むとBTC/JPYは上がり、円高だと下がりやすい点に注意が必要です。

トレード時のチェック項目

短期で売買する場合は、細かな材料を追いすぎるよりも、相場の「勢い」と「需給」と「地合い」を先に確認するのが効率的です。以下の3点を見れば、いまの相場が動きやすい状態か、追い風か逆風かを短時間で判断できます。

- BTCの当日高値・安値(値幅が大きい=不安定)

- ETFの資金フロー(流入増=追い風/流出=逆風)

- 金利・ドルの方向(リスクオン/オフの地合い確認)

【2025年10月の史上最高値後の調整】BTCはなぜ下がった?高値更新後に調整が起きる背景と5つの注視ポイント(更新:2026年1月)

2025年10月に史上最高値(約12.6万ドル)を付けた後、ビットコイン(BTC)は調整局面へ移りました。 直近(2026年1月下旬)も、9万ドル割れ局面でボラティリティが上がり、短期筋のポジション解消が価格変動を増幅しやすい状況です。 こうした動きは「ビットコインだから特別」というより、高値更新後に起きやすい典型パターンとして説明できます。

結論として、高値更新後の調整は①利益確定 → ②レバレッジの巻き戻し → ③マクロ(金利・ドル・債券利回り)の揺り戻しが重なり、 そこに④ETFフローの変化(流入鈍化/流出)や⑤リスクオフ(地政学・政策不透明・他市場の荒れ)が加わることで、 下げが大きくなりやすい構造です。以下では原因を分けて、今回の局面に当てはめて整理します。

① 高値圏での利益確定売り(「いったん売っておく」圧力)

史上最高値を付けた後は、短期勢・中期勢ともに含み益が大きくなりやすく、上昇が一巡すると利益確定が出やすくなります。 2025年10月の高値更新後も、まずはこの「高値圏での利確」が起点となり、下落要因(清算連鎖やセンチメント悪化)を呼び込みやすい形になりました。

- 起きやすいサイン:高値更新後に上値が伸びにくい/高値圏で出来高が増えるのに上昇が続かない

- 次に見るもの:直近高値付近の値動き(反発の強さ/戻り売りの出やすさ)

《出典》

高値更新後に利益確定売りが出やすい背景(投資家心理・行動ファイナンス):

Investopedia「Disposition Effect(利食いが早く、損切りが遅くなりやすい傾向)」

2025年10月の史上最高値(約12.6万ドル)に関する報道(高値更新の文脈): Plus500(Reuters報道の要約)

② レバレッジの巻き戻し(清算が連鎖して下落が加速)

上昇局面では先物・無期限契約のロングが積み上がりやすく、下落が始まると強制決済(清算)が連鎖しやすくなります。 清算は「売り」を機械的に増やすため、短期間で値幅が拡大しやすいのが特徴です。 直近では、9万ドル割れ局面でレバレッジポジションの巻き戻しが強まり、短時間で下落が進む局面が報じられています。

いわゆる「ストップロスを巻き込んで下落が加速」とは、価格が一定ラインを割ることで①個人の逆指値(ストップロス)が発動し、 同時に②レバレッジ取引のロスカット(清算)も発生して、売りが売りを呼ぶ状態になることを指します。

- 起きやすいサイン:下げが短時間で進む/長い陰線が続く/反発が弱い

- 次に見るもの:先物建玉(OI)、清算データ、Funding(過熱感の目安)

《出典》

先物の「建玉(Open Interest)」の定義と見方:

CME Group(Open Interest)

清算(Liquidations)データの参照例: CoinGlass(Liquidations)

無期限先物のFunding(資金調達率)の仕組み: Binance(Funding Rates FAQ)

無期限契約の基本(Fundingが発生する条件など): BitMEX(Perpetual Contracts Guide)

市場急変動時にレバレッジ解消(マージン・清算)が連鎖し得る点(一般的な市場リスク): BIS「The crypto ecosystem: key elements and risks」

直近の急落局面で清算が膨らんだという報道例(ボラティリティ背景の参考): CoinDesk(清算増加の報道)

③ 金利・ドル・債券利回りの揺り戻し(利下げ期待の修正/据え置き観測が逆風に)

BTCは短期〜中期では、金利・ドル、そして債券利回りの変動といったマクロ要因の影響を受けやすい局面があります。 市場が利下げを強く織り込んでいた局面では、インフレや雇用などの指標次第で見通しが修正され、ドルや利回りが反発すると、 リスク資産全体が調整し、BTCにも売りが波及しやすくなります。

直近は、FOMCを控えて「据え置き予想」が優勢になりやすく、発言や指標次第で金利・ドルが振れた時にBTCも同時に揺れやすい点が重要です。

- 起きやすいサイン:米指標やFOMC前後で値動きが荒れる/株式と同方向に振れやすい

- 次に見るもの:FOMC、実質金利、ドル指数(DXY)、主要国債利回りの方向感

《出典》

FOMC(会合カレンダー、声明・議事要旨へのリンク):

Federal Reserve(FOMC Calendars)

「利下げ観測(市場の織り込み)」の材料になりやすいSEP(ドットプロット)の読み方: Federal Reserve(Guide to the SEP)

実質金利(10年TIPS利回り)の代表データ: FRED(10-Year TIPS)

ドル指数(DXY)の基礎: ICE(U.S. Dollar Index)

④ ETFフローの鈍化・流出(短期需給の支えが弱まる/振れが大きい)

現物ETFは「制度化による買い手の拡大」という中長期テーマである一方、短期では資金流入が需給の追い風になります。 一方で、日次フローはプラス/マイナスに大きく振れることがあり、流入鈍化や流出が出る日が続くと、戻りが鈍い・調整が長引く形になりやすい点がポイントです。

- 起きやすいサイン:反発しても伸びが続かない/戻り売りが優勢

- 次に見るもの:ETFの純流入・純流出(基調の変化)、値動きとのズレ

《出典》

米国の現物ビットコインETFの資金フロー(日次データ):

Farside Investors|Bitcoin ETF Flow (US$m)

代表的な現物ビットコインETFの公式ファンド情報: BlackRock iShares|iShares Bitcoin Trust ETF(IBIT)

⑤ リスクオフ連動(他市場の荒れ・政策不透明が波及)

BTCは「デジタル資産」として独立して動く局面もありますが、短期では株式・為替・金利ショックに連動しやすい場面があります。 特に市場全体がリスクを落とす局面では、BTCは「換金しやすいリスク資産」として売却対象になりやすく、急落時はレバレッジ解消も重なって値幅が拡大しがちです。

- 起きやすいサイン:株や債券利回りの急変と同時にBTCも下げる/ヘッドラインに敏感

- 次に見るもの:主要市場のボラティリティ、米金利・主要国債利回り、株式センチメント

《出典》

リスクオフ局面の温度感を測る代表指標(VIXの定義・概要):

Cboe(VIX Index)

暗号資産市場の構造的リスク(投機性・伝播・不安定さの論点整理): BIS「The crypto ecosystem: key elements and risks」

今後の注視ポイント(まとめ)

ここまでの要因を踏まえると、今後のBTCは「ニュースの量」よりも、相場に効きやすいポイントを絞って追う方がブレません。 特に次の3つ(マクロ・需給・ポジション)を定点観測しておけば、調整が深まる局面と、反発しやすい局面の見極めがしやすくなります。

- マクロ:FOMC・実質金利・DXY・主要国債利回りの方向感

- 需給:ETFフロー(純流入/流出)、現物出来高の増減

- ポジション:先物OI・Funding・清算データ(下げの“加速装置”になっていないか)

ビットコイン(BTC)は長期視点で向き合うのが基本

BTC投資は「長期」が合理的な基本戦略になりやすい

ビットコイン(BTC)は、株式や債券などの伝統資産と比べて価格変動(ボラティリティ)が大きい資産です。ボラティリティが大きい資産ほど、短期の値動きはランダム要素が支配しやすく、短期売買の勝敗は運に左右されやすい。一方で、投資期間を長く取るほど、価格が持つ長期トレンド(採用拡大・需給構造・マクロ環境など)の影響を受けやすくなるという性質があります。

具体的には、保有期間が短いほど「購入直後に急落する」「上昇前に振り落とされる」といった“タイミングの不利”を受けやすくなります。反対に、時間を味方につけると、短期の上下をならして平均化しやすく、“価格変動の大きさ”それ自体をリスクではなく前提条件として織り込めるようになります。つまりBTC投資では、ボラティリティを避けるために短期化するのではなく、ボラティリティが大きいからこそ長期化してブレを吸収するのが、論理的に整合する基本戦略になりやすいのです。

また、短期売買で継続的に成果を出すには、売買判断の精度だけでなく、手数料・スプレッド・税務コスト・判断ミスの頻度といった“摩擦”に勝ち続ける必要があります。これらの摩擦は取引回数に比例して効いてくるため、頻繁に動くほど不利になりがちです。結果として、BTC投資は「当てにいく」よりも、長期前提で保有し、価格変動の波を許容するほうが、再現性の高い戦略になりやすいと言えます。

長期保有なら「取引所に置きっぱなし」より、運用(レンディング/ステーキング)も選択肢

長期でBTC(や暗号資産)を保有する場合、ただ取引所の口座に寝かせておくだけだと、保有期間中の収益機会は価格上昇に限定されます。そこで検討したいのが、レンディングや(銘柄によっては)ステーキングなどの運用手段です。

これらは、値上がりを待つだけではなく、保有している資産から利回り(インカム)を得る発想で、長期保有の設計を一段合理化できます。

- レンディング:保有している暗号資産を貸し出し、貸借料(利息)を受け取る仕組み

- ステーキング:PoS系の暗号資産で、ネットワーク維持に資産を参加させ報酬を得る仕組み(※BTC自体は通常ステーキング対象ではありません)

もちろん、運用にはメリットだけでなく、サービス提供者の信用リスク、ロック期間や引き出し制限、報酬条件の変動などの注意点もあります。とはいえ、長期保有を前提にするなら、「価格変動を耐えるだけ」から「保有しながら増やす」へ発想を広げることで、トータルの期待値を高められる可能性があります。

ビットコインETFの導入で「今後」が変わった理由(需給・制度化・注意点)

ビットコインの今後を考えるうえで、近年いちばん市場構造を変えた要素が米国の現物ビットコインETF(ETP)です。 結論から言うと、ETFは「買い手を増やす入口」になり得る一方で、短期では日々の資金フロー(流入・流出)が相場の追い風/逆風になりやすいため、 価格の上げ下げを理解するうえで欠かせない観測ポイントになりました。

現物ビットコインETFとは?(簡単にいうと)

現物ビットコインETFは、株式と同じように証券取引所で売買できる商品で、投資家は「直接BTCを保管・管理する」代わりに、 ETFを通じてビットコイン価格へのエクスポージャーを得られます。 米国では2024年1月に、複数の現物ビットコインETPが承認されました。

《出典》

米国での現物ビットコインETP承認の整理(承認日・対象商品・手数料等の概要):

米議会調査局(CRS)|SEC Approves Bitcoin Exchange-Traded Products (ETPs)

なぜETFが「今後の価格」に効くのか(3つ)

- 買い手が広がる:証券口座・アドバイザー経由でアクセスしやすくなり、市場参加の裾野が広がりやすい。

- 短期の需給に直結する:ETFへの純流入は買い需要として意識されやすく、純流出は短期の重しになりやすい。

- 市場が「伝統金融」とつながる:株・金利・ドルなどの地合いの影響を受けやすい場面が増え、リスクオン/オフで動きやすくなることがある。

《出典》

米国現物ビットコインETFフロー(日次データ):

Farside Investors|Bitcoin ETF Flow (US$m)

「ETFがある=上がる」ではない(注意点)

ETFは制度化の追い風になり得ますが、ETF自体は「常に買い続ける装置」ではありません。 相場が過熱した後は利益確定で流出に転じることもあり、短期ではフローの変化がそのまま値動きに表れやすくなります。 また、当局も承認は投資判断の推奨ではない点を明確にしています。

《出典》

承認=推奨ではない/投資家向け注意喚起(一次情報):

米SEC|Statement on the Approval of Spot Bitcoin Exchange-Traded Products

暗号資産ETPに求められる開示(リスク要因など)に関するSECスタッフの考え方: 米SEC|Crypto Asset Exchange-Traded Products(開示の観点)

今後、ETFで「まず見るべき」チェック項目

- ETFの純流入/純流出(基調):日次のブレより「週次で増えているか/減っているか」を重視。

- 市場の地合い:金利・ドルが逆風の局面では、ETFフローが鈍化しやすい(逆も同様)。

- 制度面のアップデート:ETF・上場基準・開示ルールなどの整備は中長期の参加者拡大に影響しうる。

《出典》

代表的な現物BTC ETFの公式情報(リスク/目論見書の参照先):

BlackRock iShares|iShares Bitcoin Trust ETF(IBIT)

ビットコイン(BTC)のこれまでの価格推移と半減期

ビットコイン(BTC)は、ただの「値動きの連続」ではなく、半減期(供給ペースが落ちるイベント)を軸にしたサイクルと、そこに重なるマクロ環境・需給・投資家心理で大きなトレンドが生まれやすい資産です。過去の価格推移と半減期の関係を押さえることで、目先の上下に振り回されずに「いまはサイクルのどこにいるのか」を把握でき、エントリーの優位性(押し目の取り方)や利確の設計(過熱局面の見極め)、さらにリスク管理(ボラティリティ拡大局面でのポジション調整)まで、判断の精度が一段上がります。このセクションでは、歴史的な値動きと半減期をセットで整理し、トレード戦略に落とし込むための“地図”を作ります。ビットコイン(BTC)のこれまでのマーケットの動向と価格推移を半減期毎に確認していきましょう。

※ 半減期の日時はJSTで表示しています。※ 黎明期にはCoin MarketCapのBTC/USDを当時のドル円レートで円換算したものです。その後BTC価格はTradingviewのBTC/JPY[bitFlyer]を参考視しています

| 年 | 月/日 | 区分 | 価格(円) | 主な出来事 |

|---|---|---|---|---|

| 2010 | 12/31 | — | 24円 | BTCを法定通貨で継続的に売買できる場が整い始める BitcoinMarket(取引開始:2010/3/17)・Mt. Gox(オンライン化:2010/7/18) |

| 2011 | 6/11 | 高値 | 2,882円 | 有名ブログ(Gawker)やWiredで「闇市場Silk Roadでビットコインが決済通貨として使える」との内容の記事が掲載され、ビットコインに注目が集まり、新規需要が流入 |

| 2011 | 7/18 | 安値 | 852円 | 同年6月の投機的上昇の反動で急速に調整局面となり、Mt. Goxの2011年6月のセキュリティ問題が信用不安を増幅させた |

| 2012 | 11/29 | 半減期 | [1回目]新規発行ペースが25枚(BTC)に(ブロック報酬 50 → 25 BTC) | |

BTCの誕生〜初回半減期までのビットコイン

サトシ論文(ホワイトペーパー)が示した「ビットコインの設計思想」

サトシ・ナカモトの論文「Bitcoin: A Peer-to-Peer Electronic Cash System」は、銀行などの第三者(Trusted Third Party)を介さずにオンライン決済を成立させるための仕組みとして、取引のデジタル署名と、Proof of Work(PoW)による時系列台帳(ブロックチェーン)を提案しました。ネットワークは最も長い(累積PoWが最大の)チェーンを正当とみなし、攻撃コストを高めることで二重支払いを防ぐ、という骨格です。

ジェネシスブロック(最初のブロック)と「起動」

論文は設計原理の説明が中心で、ジェネシスブロック自体の“記録”はブロックチェーン上で確認します。ブロック0(Genesis Block)には 「The Times 03/Jan/2009 Chancellor on brink of second bailout for banks」 という有名な文言が含まれており、当時の金融情勢を想起させるメッセージとして広く引用されています。

2010年:価格が付きはじめ、「市場」が生まれる

2010年ごろから、個人間取引だけでなく取引所・相対取引などの場が整い、BTCが「プロトコル上の単位」から「価格を持つ資産」へと認識され始めます。 ただし当時は流動性が薄く、取引インフラも未成熟だったため、少額の注文でも価格が大きく動きやすい(スリッページが出やすい)環境でした。

2011年:急騰と急落、そして信用ショックが“値動きの癖”を作る

市場参加者が増える局面では上昇が加速しやすい一方、取引所トラブルや不正・ハッキングなどのニュースが出ると、一気にリスクオフに傾きやすい—— こうした「高ボラ+信用イベントに弱い」性格が、この時期に強く意識されます(Mt. Goxを巡る一連の問題は象徴例として頻繁に参照されます)。

2012年:初の半減期(ブロック報酬 50 → 25)で“供給スケジュール”が現実のイベントに

半減期はプロトコルに組み込まれた供給スケジュールで、一定ブロック数ごとに新規発行(ブロック報酬)が半減します。 初回はブロック高210,000で発生し、ブロック報酬は50 BTCから25 BTCへ半減しました。ブロックエクスプローラ上の採掘時刻表示は 2012-11-28 15:24:38(表示時刻)で、JST換算では2012-11-29 00:24:38が目安になります。

2010〜初回半減期までの「BTCマーケットの動き」を一言でいうと

- 価格発見:取引の場が増え、「値段が付く資産」へ

- 投機化:流動性の薄さから上にも下にも振れやすい

- 信用が値動きを支配:取引所・インフラの信頼性が価格に直結しやすい

- 供給イベントの“物語化”:半減期が「需給の節目」として意識され始める

出典:Satoshi Nakamoto(2008)「Bitcoin: A Peer-to-Peer Electronic Cash System」(Bitcoin.org)

出典:Bitcoin Core 公式リポジトリ(ジェネシスブロックのコインベース文言を含む箇所の検索結果)

出典:Bitcoin Wiki「Genesis block」(ブロック0の概要・引用文の整理)

出典(半減期・供給スケジュール):

Bitcoin Wiki(Controlled supply) /

Bitcoin Wiki(Halving Day)

出典(ブロック高の裏取り・半減期ブロック):

Block 210,000(1回目半減期) /

Block 0(Genesis Block)

出典:Bitcoin Wiki「Trade」(黎明期の取引・売買の場の整理)

出典:Bitcoin Wiki「MtGox」(取引所の概要・経緯の整理)

参考:Wikipedia「Mt. Gox」(出来事の時系列・周辺リンク集)

出典:Gawker(2011)Silk Road 記事(当時の注目拡大の文脈) / 出典:WIRED(2011)Silk Road 記事(同上)

| 年 | 月/日 | 区分 | 価格(円) | 主な出来事 |

|---|---|---|---|---|

| 2013 | 4/10 | 高値 | 26,530円 | キプロス金融危機を契機に“代替資産”として注目が急増 |

| 2013 | 11/29 | 高値 | 127,131円 | Mt. Goxの破綻(2014年2月)後の信用収縮に伴う下落局面における底値 |

| 2015 | 1/19 | 安値 | 22,902円 | 下落相場の底値圏(取引所破綻などの影響が残る時期) |

| 2016 | 7/9 | 半減期 | [2回目]新規発行ペースが12.5枚(BTC)に(ブロック報酬 25 → 12.5 BTC) | |

【2012〜2016】1回目半減期後〜2回目半減期までのBTCの歴史

1回目の半減期(2012年)を経て、ビットコインは「新規供給が伸びにくい設計(希少性)」がより意識されるようになりました。 その一方で、取引所インフラや規制対応が追いつかない時期でもあり、価格は上昇と急落を繰り返しながら市場が“成熟していく過程”に入ります。

2012年末〜2013年:供給減+話題化で急騰→値動きが極端に

半減期後は需給面の追い風が意識されやすく、相場が大きく動きやすい局面が続きます。 2013年は特に、注目度の上昇と売買参加者の増加で上昇局面が強まる一方、過熱すると一気に調整が入る“ボラティリティの高い相場”が定着していきました。

また米国では、暗号資産関連事業者にAML(マネロン対策)を求める枠組みが明確化され、「制度の土台づくり」も同時進行で進みます(=市場が大きくなるほど規制の目も強まる)。

2014年:Mt. Gox破綻で信用収縮→長い調整へ

2014年は、当時最大級の取引所だったMt. Goxが破綻した影響が大きく、市場全体が強い信用不安に包まれました。 価格面だけでなく、「取引所リスク(カストディ・運営・セキュリティ)」が強く意識され、資金が引きやすい地合いが続きます。

2015年:底固めとインフラ整備(“投機だけ”からの脱却が進む)

調整局面が長引く一方で、取引所のセキュリティ・運営体制の見直し、法令順守の強化、決済/保管など周辺サービスの整備が進み、 市場は「次の成長に向けた基盤づくり」の段階に入ります。

2016年前半:半減期を意識した需給期待で注目が再燃

2回目半減期が近づくにつれ、「供給ペースがまた落ちる」ことを材料に注目が集まりやすくなります。 ただし、上昇が続くほどレバレッジも積み上がりやすく、下げるときは急落になりやすい(清算・ストップを巻き込みやすい)点はこの頃から目立ち始めます。

2016年7月:2回目半減期(ブロック報酬 25 → 12.5 BTC)

2回目半減期は、ブロック高420,000で発生し、ブロック報酬は25BTC → 12.5BTCに半減しました。 これにより、新規発行ペース(概算)は1日あたり約3,600BTC → 約1,800BTCへ低下します(※平均144ブロック/日で単純計算)。

※半減期の日時はJST(日本時間)基準で表記: 2016年7月10日 01:46:13(JST)(UTC 2016年7月9日 16:46:13)

出典:FinCEN(2013)「仮想通貨を取り扱う事業者に対する規制適用(MSB/AMLの考え方)」

| 年 | 月/日 | 区分 | 価格(円) | 主な出来事 |

|---|---|---|---|---|

| 2017 | 12/18 | 高値 | 2,312,100円 | いわゆる“2017バブル”の天井。CboeやCMEのビットコイン先物が取引を開始し、機関投資家マネー本格流入への期待が追い風 |

| 2018 | 12/15 | 安値 | 354,350円 | 2017年バブル崩壊後“長期的な信用収縮”が継続。BTC価格が採掘コストを割り込んだことでマイナー撤退が強く意識される |

| 2019 | 6/26 | 高値 | 1,495,427円 | Facebookの「Libra」発表がメインストリーム化期待を点火。また、ホルムズ海峡で商船タンカー2隻が攻撃被害を受けるなど、中東情勢などの地政学リスクが意識され、ヘッジ需要膨らむ |

| 2020 | 3/13 | 安値 | 441,900円 | コロナショック。WHOが3月11日にCOVID-19を「パンデミック」と位置づけた |

| 2020 | 5/12 | 半減期 | [3回目]新規発行ペースが6.25枚(BTC)に(ブロック報酬 12.5 → 6.25 BTC) | |

2回目半減期(2016)〜3回目半減期(2020)までのビットコイン

2016〜2017:取引量の拡大と“市場インフラ”の整備が進む

この時期は、参加者の増加に加えて、取引所・カストディ・デリバティブなどのインフラが厚くなり、 「価格がつく資産」から「金融商品として扱われやすい資産」へと一段進みます。 価格が上がりやすい一方で、レバレッジや過熱感が溜まるほど、反転時の値幅も大きくなりやすい(急落も起きやすい)局面が増えました。

2018:反動安と信用収縮で“下げの期間”が長期化しやすい局面

上昇局面で積み上がったポジションが巻き戻ると、現物だけでなく先物・無期限契約の清算も連動しやすく、 下げが下げを呼ぶ展開(ボラ拡大)になりがちです。加えて、規制や不祥事などのヘッドラインが出ると、 市場心理が一気に冷え込みやすい特徴もこの時期に再確認されました。

2019:回復局面と制度面の“整備期待”が並走

価格が持ち直す局面では、「どこまで制度化が進むか(ルール整備・金融機関の関与)」が材料として効きやすくなります。 一方で、強気材料が先に織り込まれると、期待の剥落で調整が長引くこともあるため、 需給(資金流入)と制度(整備の進捗)を分けて観察する重要性が増していきます。

3回目半減期:新規発行が「6.25 BTC/ブロック」へ(12.5 → 6.25)

3回目の半減期は、ブロック高630,000で発生し、ブロック報酬は12.5 BTC → 6.25 BTCへ半減しました。 ブロックエクスプローラ上の採掘時刻は2020-05-11 19:23:43(表示)で、JST換算の目安は 2020-05-12 04:23:43です。 2020年前半はマクロ環境(急激なリスクオフと、その後の金融環境の変化)も重なり、BTCは「需給」だけでなく「地合い」の影響も強く受けやすい局面でした。

この期間(2回目→3回目)を一言でまとめると

- 供給イベントの定着:半減期が“需給の節目”として市場の共通言語に

- インフラの金融化:取引・保管・派生商品の整備が進み、資金の出入りが拡大

- 過熱と清算:上昇ほど下落時の巻き戻しも大きくなりやすい

- 地合い連動:マクロ環境が荒れると、BTCもリスク資産として振れやすい

出典:Block 420,000(2回目半減期のブロック情報:採掘時刻・ブロック報酬など)

出典:Block 630,000(3回目半減期のブロック情報:採掘時刻・ブロック報酬など)

| 年 | 月/日 | 区分 | 価格(円) | 主な出来事 |

|---|---|---|---|---|

| 2021 | 4/14 | 高値 | 7,071,867円 | CoinbaseがNasdaqに上場し、暗号資産ビジネスが米国のウォール街に認められ、正面から評価される象徴となる また、TeslaやMicroStrategyなど、企業によるBTC購入のニュースなどから機関マネーのマーケット流入が意識され、米国の給付金など緩和的な金融環境も追い風に |

| 2021 | 7/20 | 安値 | 3,211,450円 | Teslaがマイニングの化石燃料使用を理由にBTC決済を停止、また中国がビットコインのマイニングと取引を禁止したことで、中国マイナーが海外に移転、撤退を迫られる事態となったなどでセンチメントが急速に冷え込み、過熱したレバレッジの巻き戻しが起こる |

| 2021 | 10/21 | 高値 | 7,794,000円 | 米国初のビットコイン先物ETF(ProShares BITO)が上場し、株式口座で投資できるようになり購入層が拡大。インフレ懸念が膨らみ、インフレヘッジとしての需要も後押しとなる |

| 2022 | 12/30 | 安値 | 2,156,000円 | コロナ後の供給制約とウクライナ侵攻でインフレが長期化し、FRBの急速な利上げ・QT(量的引き締め)がリスク資産を圧迫、さらにTerra/Luna崩壊とFTX破綻が信用収縮を深刻化させる |

| 2024 | 1/11 | 高値 | 7,150,000円 | 米国スポットBTC ETFの承認・取引開始を起点に、トランプ大統領就任後の規制スタンス転換やビットコイン備蓄構想への思惑が追い風となり、さらに半減期を控えた需給逼迫期待が重なる |

| 2024 | 3/4 | 高値 | 10,290,000円 | ETF流入と半減期期待から史上初1000万の大台を突破 |

| 2024 | 4/20 | 半減期 | 新規発行ペースが3.125枚(BTC)に(ブロック報酬 6.25 → 3.125 BTC) | |

3回目半減期後〜4回目半減期(2024年)までのビットコイン

2020〜2021年:リスクオン回帰と「投資対象化」の加速

2020年のコロナショック後は、世界的な金融緩和とリスク選好の回復を背景に、BTCも買い戻しが進みました。 2021年に入ると、暗号資産ビジネスの「制度圏への接続」が進み、米Coinbaseの上場や、米国初のビットコイン先物ETF(ProShares BITO)の上場など、 株式口座でアクセスできる“入口”が広がったことが、市場参加の裾野を押し広げる材料になりました。

2022年:急速な金融引き締めと信用ショックで大きく調整

インフレ高止まりを受けた米FRBの利上げ・QT(量的引き締め)でリスク資産全体が下押しされるなか、暗号資産市場では Terra/Lunaの崩壊やFTX破綻などの信用イベントが相次ぎ、BTCも「マクロ逆風+信用収縮」の形で調整が深まりました。

2023年:反発局面でも「規制・制度化(ETF)」が最大テーマに

2023年は、相場が持ち直す局面でも「制度化がどこまで進むか」が焦点になり、米国では現物ETFを巡る審査・議論が市場のセンチメントを左右しました。 「承認=推奨ではない」という当局の注意喚起も繰り返され、材料が出るたびに短期の値動きが大きくなりやすい環境が続きました。

2024年:米国スポットBTC ETFの承認・取引開始 → 4回目半減期へ

2024年1月、米国でスポットBTC ETF(ETP)の承認・取引開始が進み、BTCは「制度化マネーが入れる経路」を獲得します。 その後、4回目半減期(ブロック高840,000)でブロック報酬は6.25 → 3.125 BTCに半減しました。 ブロックエクスプローラ上の採掘時刻は 2024-04-20 00:09:27(表示時刻)で、JST換算では 2024-04-20 09:09:27(JST) が目安です。

- この期間のポイント:上昇・下落の“材料”が、①マクロ(金利) ②信用イベント(破綻・清算) ③制度化(ETF/規制)に集約されやすい

- 見方のコツ:強気材料(制度化・商品化)が出ても、短期はマクロ逆風や信用不安で振り戻されやすい

出典:WHO「WHO Timeline – COVID-19」(パンデミック期の時系列整理)

出典:ProShares(BITO 公式:米国初のビットコイン先物ETF)

出典:SEC(Terraform Labs関連:執行措置の発表)

出典:SEC(FTX関連:Bankman-Fried起訴発表)

出典:SEC(Gensler声明:スポットBTC ETP承認は「推奨ではない」旨の注意喚起)

出典:SEC(承認オーダーPDF:スポットBTC ETF/ETPの承認整理)

出典:Blockchain.com Explorer(Block 840,000:4回目半減期/採掘時刻・報酬の確認)

※ 半減期の日時は日本時間(JST)基準で記載しています。

| 年 | 月/日 | 区分 | 価格(円) | 主な出来事 |

|---|---|---|---|---|

| 2025 | 10/6 | 最高値 | 18,670,000円 | ETFへの過去最大級の資金流入(退職年金401(k)での取り扱い拡大期待を含む)が機関投資家の買いを加速させ、日本で高市体制への思惑で円安が進んだ |

| 2025 | 10/6 | 安値 | 12,635,000円 | ETFへの過去最大級の資金流入(退職年金401(k)での取り扱い拡大期待を含む)が機関投資家の買いを加速させ、日本で高市体制への思惑で円安が進んだ |

4回目半減期後〜現在:ETF主導の上昇と、利益確定・マクロ要因による調整

4回目半減期後のBTC相場は、「需給(ETFフロー)」と「マクロ(金利・ドル、リスクオン/オフ)」の綱引きで動く局面が増えました。 ひと言でいえば、上がるときは“制度化マネー”が押し上げ、下がるときは利益確定や金利見通しの揺り戻しで調整が深くなる、という流れです。

2024年:ETFの定着で“相場の主役”が変わる

- 現物ETFの存在感が拡大:価格材料として「ニュース」よりも、日々の資金流入・流出が短期の方向感を作りやすくなりました。

- 暗号資産ETFの広がり:BTC以外のETF関連ニュースも、暗号資産市場全体のセンチメントを揺らす要因として意識されやすくなります。

2025年:記録的高値と、その後の調整

- 高値更新の局面:2025年7月にBTCが過去最高値を更新したと報じられ、強気ムードが加速しました。

- 高値圏での推移:10月も高値圏での値動きが意識される一方、過熱感や利益確定で波が出やすい地合いに。

- 調整局面:11月には、現物ETF(例:IBIT)で記録的な単日流出が報じられ、BTCが大きく下げる局面もありました。

この期間の“見方”を一言で

- 上昇の燃料:ETFフロー(純流入)+リスクオン

- 下落の引き金:高値圏の利益確定+マクロの揺り戻し(利下げ期待の修正など)

- 実務の注視ポイント:「ETFフロー」「金利・ドル」「清算/過熱指標」の3点をセットで見る

なぜビットコイン(BTC)には伸びしろがあるのか

ビットコインの将来性を考えるうえで重要なのは、「なぜ買い手が増え得るのか」と「何が前提を崩し得るのか」をセットで整理することです。 ここでは、伸びしろの根拠になりやすいポイントを4つに絞って解説します。

- 供給が増えにくい設計:発行上限+半減期による“希少性”

- 制度化が進む余地:規制下の商品・ルートの拡大

- 基軸性(ネットワーク効果):最大級の流動性と認知が集まりやすい

- 国・規制の動き:追い風にも逆風にもなり、前提が変わり得る

① 供給が増えにくい(上限2,100万枚+半減期)

BTCは発行上限が2,100万枚に固定され、ブロック報酬は一定間隔で半減する仕組みです。 需要が強い局面では供給が追いつきにくく、需給の観点で追い風になり得ます(ただし価格上昇を保証するものではありません)。

② 制度化が進むと、参加のハードルが下がりやすい

近年は、規制下の商品(例:米国で承認されたスポットBTC連動の取引商品など)を通じて、従来より参加しやすいルートが増えています。 一方で当局側は、商品性・リスク理解の重要性も強調しており、制度化=安全・推奨ではない点は押さえておくべきです。

③ 基軸性(最大級の流動性・認知)

BTCは暗号資産の中でも時価総額・流動性が最大級で、資金と注目が集まりやすい“中心銘柄”として扱われることが多い点が特徴です。 その結果、市場の地合い(リスクオン/オフ)を反映しやすく、関連市場全体の温度感の指標になりやすい側面もあります。

④ 国・規制の動きは「追い風」と「見直し」が両方あり得る

国レベルでの採用や制度設計が進めば追い風になり得る一方、方針転換(見直し)や規制強化が出れば逆風にもなります。 中長期の見通しでは、価格そのものと同じくらい制度・税制の方向性が重要な変数になります。

出典:Bitcoin.org(発行上限2,100万枚の整理)

出典:米SEC(スポットBTC取引商品の承認に関する声明/投資家保護の観点)

参考:Reuters配信(BTCを「最大級の暗号資産」として扱う文脈の例)

※本セクションは情報提供を目的としたもので、特定の金融商品の売買を推奨する投資助言ではありません。

一方で「ビットコイン(BTC)に将来性は無い」とする声も

ビットコインに強気な見方がある一方で、「普及が進んでも長期的な価値は安定しない」「規制や社会的要請で逆風になり得る」といった慎重論も根強くあります。 ここでは、よく挙がる“懸念点”を要点だけコンパクトに整理します。

-

スケーラビリティ(混雑時の手数料・処理能力の壁)

ビットコインは基盤(L1)の処理能力に限界があり、利用が集中すると送金の遅延や手数料上昇が起きやすい、という指摘があります。 ライトニングネットワーク等の“レイヤー2”で補う動きはあるものの、利用体験や運用面を含めて「決済インフラとして主流化するには課題が残る」という見方もあります。 -

ネットワーク安全性の論点(51%攻撃“よりも”実務は保管リスク)

理論上、ハッシュレートの過半を握ると二重支払いなどの攻撃余地が生まれる一方、現実にはコスト面で成立しにくいとされます。 ただし投資家の実務では、プロトコル攻撃よりも取引所・ウォレットの管理不備/詐欺/紛失など「保管(カストディ)側の事故」がリスクになりやすい、という整理です。 -

規制・コンプライアンス(国ごとにルールが変わる)

暗号資産は各国の制度設計に左右されやすく、取引所規制、広告・勧誘、税制、マネロン対策(トラベルルール等)の強化で市場環境が変化し得ます。 日本でも、居住者向けにサービス提供する事業者には登録を求める枠組みが整理されています。 -

PoWの電力消費・ESG視点(社会的許容の問題)

ビットコインのプルーフ・オブ・ワーク(PoW)は電力消費が大きいとして、政策・投資判断(ESG)上のハードルになる可能性があります。 “規制そのもの”だけでなく、金融機関・企業が採用を広げる際の説明責任が重くなる、という懸念です。 -

「制度化=推奨ではない」点(ETF承認などの誤解に注意)

たとえば米国ではスポットビットコインETP(ETF等)が承認されましたが、規制当局は「承認=ビットコインを推奨/保証するものではない」旨を明確にしています。 制度化が進んでも、価格変動リスクが消えるわけではない点は押さえておく必要があります。

出典:Bitcoin Wiki「Scalability(処理能力とスケーリングの論点)」

出典:Bitcoin.org「Lightning Network(用語解説)」

出典:Cambridge Centre for Alternative Finance「Cambridge Bitcoin Electricity Consumption Index(CBECI)」

出典:金融庁(Japan FSA)「Regulatory Framework for Crypto-assets and Stablecoins(登録等の枠組み)」

出典:FATF「Virtual Assets / VASPs(国際的なリスクベース規制の更新)」

ビットコインの今後についてのよくある質問

ここでは「短期〜中期の見通し」「ETF」「税金」「リスク管理」など、読者の方から質問が多いテーマをまとめました。 ※本FAQは情報提供を目的としたもので、特定の投資行動を推奨するものではありません。

Q1. 短期(数週間〜数か月)のBTCは、何を見ればいい?

短期は「ニュースの量」よりも、相場に効きやすい指標を絞って見るのがブレません。実務では次の3点が鉄板です。

- 金利・ドル:FOMC、実質金利、ドル指数(DXY)

- ETFフロー:米スポットBTC ETFの純流入/純流出(週次で傾向を見る)

- 清算・過熱:先物建玉(OI)、Funding、清算データ(急変動の引き金になりやすい)

Q2. ビットコインETFがあると「今後」は何が変わる?

ETFは「証券口座でBTCにアクセスできる入口」になり、買い手が広がりやすいのが大きな変化です。 一方で短期的には、ETFの資金流入・流出が需給に直結するため、日々のフローが価格の追い風/逆風になりやすくなりました。

※重要:当局も「承認=推奨ではない」「リスクは残る」旨を明確にしています。

Q3. 半減期はなぜ重要?今後の価格にどう影響する?

半減期は、ブロック報酬(新規発行)が約4年ごとに半分になる仕組みで、供給ペースが段階的に落ちます。 需給の「長期テーマ」として意識されやすい一方、いつ・どれだけ価格に反映されるかは断定できません(マクロ環境やETFフロー等も絡むため)。

Q4. 「10年後の価格予想(AI・有識者)」は信じていい?

価格予想は参考にはなりますが、“当たる前提”で使うのは危険です。理由はシンプルで、 BTCは規制・金融環境・信用イベント(破綻/ハッキング等)で前提が変わりやすく、モデルが想定していない出来事が起こり得るからです。

- 予想は「前提条件」とセットで読む(ドル円、金利、需要の仮定など)

- 複数の見立てを比較し、極端な数値は“幅”として扱う

- 最終判断はリスク許容度(資金管理)優先

Q5. 日本の税金は今後どうなる?(申告分離課税20%の話は本当?)

税制は「議論・報道がある」段階と、「法改正で確定する」段階が別物です。 現状は、暗号資産を金融商品として位置づける見直しや、税率(20%案など)に関する議論が報じられていますが、 時期・内容は確定ではありません。最終的には、国会での法改正や当局発表を確認する必要があります。

Q6. 急落の原因でよく聞く「清算(ロスカット)連鎖」って何?

レバレッジ取引では、価格が一定ラインを割ると証拠金不足で強制決済(清算)が発生します。 清算は機械的に「売り」を増やすため、下落が下落を呼ぶ状態になりやすいのが特徴です。

目安としては、先物建玉(OI)やFundingが過熱している局面ほど、逆回転の値幅が出やすくなります。

Q7. 「取引所に置きっぱなし」は危ない?保管(カストディ)の考え方は?

BTCの実務リスクは、プロトコル攻撃(51%など)よりも、保管・運用側の事故(流出、詐欺、紛失)が問題になりやすい、という整理が一般的です。 取引所を使う場合でも、二段階認証や出金制限など基本対策は必須です。

Q8. 規制が強化されたらBTCは終わる?逆に追い風になることもある?

規制は「逆風」と「制度化(参加ハードル低下)」の両面があります。 たとえば、投資家保護や開示が進むと、伝統金融の枠組みでアクセスしやすくなる一方、 制度変更(広告・税制・取引所規制など)は短期のショック要因にもなり得ます。

Q9. 円建て(BTC/JPY)は何に影響される?ドル建てと違うの?

円建てはざっくり言うと、「BTC/USD × USD/JPY」の影響を強く受けます。 BTCが横ばいでも、円安が進めばBTC/JPYは上がり、円高なら下がりやすい点に注意が必要です。

Q10. 「BTCは価値がゼロになる」と言う人もいるけど、どう考える?

将来性の議論は「強気/慎重」の両方を知っておくのが大切です。 慎重派は、キャッシュフローを生まない点、価格変動が大きい点、規制・信用イベントの影響などを理由に、 長期的な価値の安定性に懐疑的です。一方で強気派は、希少性(供給上限)や制度化・採用拡大を重視します。

どちらが正しいかを断定するより、「前提が崩れたときに致命傷にならない資金設計」を優先するのが現実的です。